令和2年(2020年)度分の確定申告から、基礎控除が10万円引き上げられることご存知でしょうか?

平成30年(2018年)度税制改正により、令和2年(2020年)度分の確定申告から適用される変更点がいくつかあります。注意点も含め、まとめていきたいと思います。

今回も個人事業主の方に参考にしていただきたいので、個人事業主に関係がありそうなものをまとめます。

記事の中で「合計所得金額」が多く出てきますので、まずは合計所得金額についての説明から始めていきます。

「合計所得金額」とは

次の![]() と

と![]() の合計額に、退職所得金額、山林所得金額を加算した金額です。

の合計額に、退職所得金額、山林所得金額を加算した金額です。

※ 申告分離課税の所得がある場合には、それらの所得金額(長(短)期譲渡所得については特別控除前の金額)の合計額を加算した金額です。

事業所得、不動産所得、給与所得、総合課税の利子所得・配当所得・短期譲渡所得及び雑所得の合計額(損益通算後の金額)

事業所得、不動産所得、給与所得、総合課税の利子所得・配当所得・短期譲渡所得及び雑所得の合計額(損益通算後の金額) 総合課税の長期譲渡所得と一時所得の合計額(損益通算後の金額)の2分の1の金額

総合課税の長期譲渡所得と一時所得の合計額(損益通算後の金額)の2分の1の金額

ただし、「![]() 総所得金額等」で掲げた繰越控除を受けている場合は、その適用前の金額をいいます。

総所得金額等」で掲げた繰越控除を受けている場合は、その適用前の金額をいいます。

【国税庁「合計所得金額」には、このように記載されています。】

もう少しわかりやすく書いてほしいなぁ・・・

情報がたくさんで難しい・・・

ということで、読み解いてみると、

「合計所得金額とはその年の所得の合計で、所得控除を差し引く前の金額*」ということですね。

*給与所得控除は合計所得金額に含まれます。

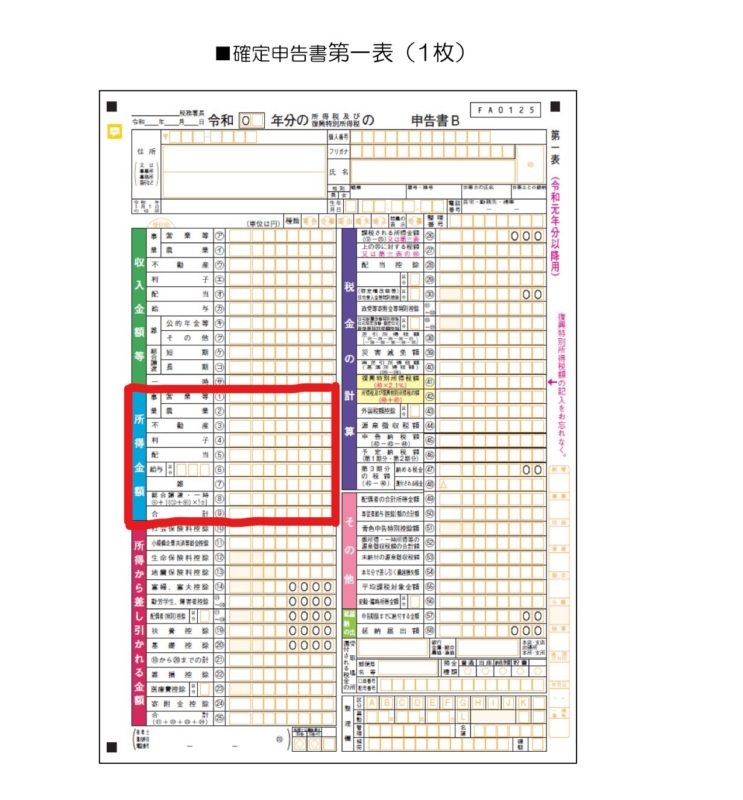

確定申告書でいうと、赤枠で囲っている【所得金額】の部分の合計です。

その他に、こちらの赤枠に+退職所得金額、山林所得金額、土地・建物等の譲渡所得の金額(特別控除前の長期譲渡所得の金額)、申告分離課税の適用を受けた上場株式等に係る配当所得などです。

実際はこの他にも含まれるものがありますが、株の取引等をしている人に関係してくるので今回は省略します。株の取引等をしている人は各自チェックをお願いします。

尚、上場株式等の譲渡所得や配当所得の場合、特定口座(源泉徴収あり)を利用している人は確定申告不要とすることができ、こちらは合計所得金額に含める必要がありません。

基礎控除が10万円増える

基礎控除というのは、所得(収入ー必要経費)から差し引くことができる「所得控除」の一つです。

所得税を計算する際に、個別の事情を考慮して「課税所得」を少なくすることができるのが、「所得控除」です。

課税所得=収入ー必要経費ー所得控除

基礎控除は、38万円でしたが、令和2年(2020年)度から48万円に引き上げられます。今までは、一律で38万円差し引くことができましたが、令和2年(2020年)度分からは、合計所得金額によって基礎控除額が変わるようになります。(下記の表、参照)

| 合計所得金額 | 基礎控除額 | 基礎控除額 |

| 令和元年(2019年)度まで | 令和2年(2020年)度から | |

| 2400万円以下 | 38万円 | 48万円 |

| 2400万円超 2450万円以下 | 38万円 | 32万円 |

| 2450万円超 2500万円以下 | 38万円 | 16万円 |

| 2500万円超 | 38万円 | 0円 |

基礎控除額が48万円になる人は、合計所得金額が2400万円以下という条件が付きます。ですので、合計所得金額が2400万円を超える人は逆に増税になります。

これに加え、給与所得のある人は、給与所得控除が一律10万円引き下げになります。合計所得金額が2400万円以下の人は、基礎控除が10万円引き上げになるので、プラスマイナスゼロになり、控除額に変わりはありません。(下記の表、参照)

しかし、合計所得金額がが2400万円を超えると増税になりますので注意が必要です。(給与所得控除の改正で合計所得金額には影響が出ます。ですので、令和元年(2019年)と年収が同じでも、令和2年(2020年)の給与所得者の合計所得金額は増加します。)

| 基礎控除 | 給与所得控除 | 令和2年(2020年)度分への影響 | |

| 事業所得のみ | +10万円 | なし | 減税 |

| 給与所得のみ | +10万円 | -10万円 | 変化なし |

| 事業所得+給与所得 | +10万円 | -10万円 | 変化なし |

合計所得金額が2400万円以下の人は、基礎控除額が10万円引き上げになり、48万円に!減税!

青色申告特別控除が10万円・55万円・65万円の3種類に変更

令和元年(2019年)度分まで、青色申告特別控除は10万円と65万円の2種類でした。65万円控除の要件は、①複式簿記、②貸借対照表と損益計算書の提出、③期限内申告。

令和2年(2020年)度分からは、10万円・55万円・65万円の3種類になります。

55万円の青色申告特別控除というのは、①e-Taxによる申告、または②電子帳簿保存、をしない場合に適用されます。つまりは、書面で提出した場合は55万円控除となり、控除額は-10万円です。

ですが、先ほどお伝えした通り、基礎控除額は+10万円なので、結果的に所得控除額は今までと変わりません。(下記の表、参照)

| 青色申告特別控除額 | 基礎控除 (合計所得金額2400万円以下とする) | 令和2年(2020年)度分への影響 | |

| 白色申告 | なし | +10万円 | 減税 (10万円の所得控除が増) |

| 青色申告 簡易簿記 | 10万円 (これまで通り) | +10万円 | 減税 (10万円の所得控除が増) |

| 青色申告 複式簿記* (書面提出) | 55万円 (これまでより-10万円) | +10万円 | 変化なし |

| 青色申告 複式簿記* (e-Taxまたは電子帳簿保存) | 65万円 (これまで通り) | +10万円 | 減税 (10万円の所得控除が増) |

青色申告特別控除65万円を受ける方法

青色申告特別控除65万円を受けると、基礎控除の+10万円があるので、これまでと比べて所得控除が10万円増えます。所得控除が増えるということは、節税につながるということです。

先ほど述べましたが、同じ青色申告で提出する内容が同じであっても、提出方法の違いで控除額が10万円も変わってきます。

青色申告特別控除65万円受けるためには、これまで通りの要件にプラスして、①e-Taxによる申請、または②電子帳簿保存が必要です。

e-Taxによる申請

e-Taxとは、インターネットを利用して電子申請を行う方法です。

e-Taxを利用するためには、「マイナンバーカード方式」または「ID・パスワード方式」のどちらかを選びます。

「マイナンバーカード方式」では、マイナンバーカードとICカードリーダーをもっていればe-Taxを利用できます。

「ID・パスワード方式」では、e-Taxの開始届出書を税務署に提出(本人確認が必要)し、「e-TaxのID・パスワード」を受け取り、それを使ってe-Taxを利用します。

電子帳簿保存

電子帳簿保存とは、一定の要件の下で帳簿を電子データのまま保存できる制度です。電子帳簿保存を利用する場合、承認申請書を帳簿の備付けを開始する日の3か月前の日までに税務署に提出します。

令和2年(2020年)分に限っては、2020年9月30日までに承認申請書を提出し、2020年12月31日までに仕訳帳および総勘定元帳を電磁的記録による備付け、保存を行えば、65万円の青色申告特別控除を受けることができます。

詳しくは、国税庁のホームページでご確認ください。

私はe-Taxの利用者なので、令和2年(2020年)度の確定申告もe-Taxで行います。

私が利用している「やよいの青色申告 オンライン」ではe-Taxは対応していますが、帳簿の電磁的記録による保存には対応していません。(デスクトップアプリの「やよいの青色申告」「弥生会計」は対応しています)

「電子帳簿保存」では制度に対応した会計ソフトが必要になるので、こちらの制度の利用を考えている方は確認が必要です。

私の個人的なおすすめは、「e-Tax申請」です!

令和2年(2020年)度分から青色申告特別控除は、10万円・55万円・65万円の3種類に。

引き続き65万控除を受けるためには、これまでの要件に加えe-Taxによる申請、または電子帳簿保存を行うことが必要。

配偶者控除・扶養控除などの合計所得金額要件が、一律10万円引き上げられる

基礎控除、青色申告特別控除、給与所得控除などの変更に伴い、下記の合計所得金額要件が見直されました。

①同一生計配偶者の合計所得金額要件

②扶養親族の合計所得金額要件

③源泉控除対象配偶者の合計所得金額要件

④配偶者控除の対象となる配偶者の合計所得金額要件

⑤勤労学生の合計所得金額要件

これらは、配偶者控除、扶養控除、勤労学生控除などに関係してくるもので、一律で10万円引き上げになります。(配偶者控除、扶養控除、勤労学生控除というのは、すべて「所得控除」(課税所得を少なくできるもの)です。)

令和2年(2020年)度から変わることは、「所得控除額」ではなく「控除を受けるための合計所得金額要件」の変更です。

わかりやすく言うと、例えば、配偶者の合計所得金額が38万円だったのが48万円(+10万円)になっても、これまで通りの「38万円の配偶者控除」を受けることができますよ。ということです。

以下の表を参照してください。

【配偶者控除、扶養親族控除を受けるための所得要件の変更】

| 令和元年(2019年)度まで | 令和2年(2020年)度から | |

| 配偶者・扶養親族の合計所得金額 | 38万円以下 | 48万円以下 |

| 配偶者・扶養親族の給与収入(給与のみの場合) | 103万円以下 | 103万円以下 |

【配偶者特別控除を受けるための所得要件の変更】

| 令和元年(2019年)度まで | 令和2年(2020年)度から | |

| 配偶者の合計所得金額 | 38万円超 123万円以下 | 48万円超 133万円以下 |

| 配偶者の給与収入(給与のみの場合) | 103万円超 201.6万円未満 | 103万円超 201.6万円未満 |

【勤労学生控除を受けるための所得要件の変更】

| 令和元年(2019年)度まで | 令和2年(2020年)度から | |

| 本人が勤労学生の合計所得金額 | 65万円以下 | 75万円以下 |

| 本人が勤労学生の給与収入(給与のみの場合) | 130万円以下 | 130万円以下 |

配偶者控除と配偶者特別控除について補足

平成30年(2018年)分から、「配偶者控除」と「配偶者特別控除」が見直され、どちらも納税者本人(申告する人)の合計所得金額が1000万円以下でないと控除は受けられなくなりました。

また両方とも、青色申告者の事業専従者または白色申告者の事業専従者として、その年に1度も給与の支払いを受けてないことが要件としてあります。

ですので、「配偶者控除」や「配偶者特別控除」を受けるほうが節税になるか、青色申告事業専従者給与として事業所得を減らした方が節税になるか、考えて選んだ方が良いでしょう。

コロナ関係で受け取った課税対象の給付金、助成金等の申告を忘れない!

令和2年(2020年)は、新型コロナウイルス感染症拡大により、大きな影響を受け、国や自治体から支援金や助成金等が支給されています。

一律で10万円受給できる「特別定額給付金」や「子育て世帯への臨時特別給付金」等は、非課税になりますので、基本的には帳簿付けや確定申告は不要です。

気を付けなければならないのは、「持続化給付金」や「感染拡大防止協力金」等です。これらは事業関連の収入と位置付けられるので、課税対象となります。

課税対象ということは、帳簿に記帳(収入金額に計上)し、確定申告をする必要があります。結果的に赤字が生じ、課税対象から外れても、必ず計上、申告はします。

(詳しくは以下の記事を参考にしてください。)

万が一、収入金額に計上することを忘れ、申告漏れがあった場合、税務調査が入る可能性がかなり高くなります。

給付金・助成金等の支給を踏まえ、税務調査はより一層厳しくなると私は予想しています。「所得が低いから、税務調査は入らないだろう」という安易な考えは通用しなくなるでしょう。当たり前ですが、不正受給や申告漏れはペナルティが課されます。

課税対象の給付金・助成金等は必ず、収入金額に計上し、申告しましょう!

よくわからないなという場合や、不安なことがある方は、税務署や税理士に相談してみてくださいね。

課税対象の給付金、助成金等は必ず収入金額に計上(帳簿付け)し、確定申告しましょう!(結果的に赤字が生じ、課税対象から外れても、必ず計上、申告はします)

忘れてしまうと、税務調査が入る可能性がかなり高くなりますので気を付けましょう。

おわりに

これまで見てきた通り、令和2年(2020年)度の確定申告から適用される変更点が多くあります。税制改正により、所得控除関連の変更が多くありました。所得控除が増えれば節税になりますし、所得控除が減れば増税になります。

基礎控除の10万円引き上げや、青色申告特別控除65万円の要件変更など、私のような個人事業主にも関係することが多くありますのでしっかりチェックすると良いと思います。

令和2年(2020年)は、コロナ関係の給付金、助成金等も多く支給されていますので課税対象のものはしっかり確認し、申告漏れとならないように気を付けましょう。

知らなくて損をしてしまうともったいないので、知ることで少しでも得ができたらよいですよね。確定申告の直前にも、もう一度記事を読み返し、確認してもらえると良いと思います。

コメント