フリーランス、個人事業主が確定申告をするときに、「青色申告」と「白色申告」のどちらかを選ぶ必要があります。確定申告はしてるけど、自分は何色申告なのかよくわかってないよという方がいたら、「白色申告」です。

「青色申告」をするには、青色申告をしようとする3月15日までに「青色申告承認申請書」を税務署に提出する必要があります。

(2020年(令和2年)の確定申告で青色申告をしようと思っても、今年は3月15日を過ぎているので出来ません(5月17日現在)。今提出をすると、2021年(令和3年)の確定申告より青色申告が可能です。)

「青色申告」は難しくて、「白色申告」は簡単と思っている方がいたら、実際はそれほど違いはなく、むしろ青色申告の方が節税できて得をすることが多いです。

実際に私も「確定申告って何?」「青色申告って何?」というレベルでしたが、白色申告から青色申告に変え、今では複式簿記で記帳し65万控除(青色申告特別控除)ももらえてますので、本当におすすめですよ。「税金の支払いが多いから節税したいな」と思っている方は、ぜひ検討してみてください。

何も知識のない私は、「少しの手間で、節税できるなら青色申告にしよう!」というくらいの気持ちでした。大丈夫です。「青色申告」、さらには「65万控除」できるようになりましたよ。

「青色申告」できる人とできない人がいる?

「青色申告」をお勧めしていますが、誰でも「青色申告」できるわけではないのです。

なんと、この3つだけ。

以前の記事で「バレエダンサーは事業所得に分類される」話はしましたが、「雑所得」で申告している場合は残念ながら「青色申告」はできません。

他にも、サラリーマンの給与による収入の方(給与所得)、株や不動産の売買では「配当所得」や「譲渡所得」となりますので、「青色申告」を選ぶことはできません。

※サラリーマンでも副業があり、その副業が「事業所得」になる人やマンションの賃料などで「不動産所得」がある人なら青色申告できます。この場合、税金の計算は給与所得とは別になります。

フリーランスや個人で事業を営む人の多くは、「事業所得」という区分に当てはまることが多いと思うので、「青色申告」を選び節税をすることが可能です。

「白色申告」と「青色申告」の主な違い

| 白色申告 | 青色申告 (簡易簿記) | 青色申告 (現金式簡易簿記) | 青色申告 (複式簿記) | |

| 事前の届け出 | 不要 | 必要 | 必要 | 必要 |

| 帳簿付け | 必要 (入金と出金がわかる 簡易な記載でOK) | 必要 (簡易簿記) | 必要 (現金式簡易簿記) | 必要 (複式簿記) |

| 特別控除の額 | なし | 青色申告特別控除 10万円 | 青色申告特別控除 10万円 | 青色申告特別控除 65万円* |

*平成30年の税制改正により、2020年(令和2年)分の確定申告から基礎控除額が10万円引き上げになり、48万円になります。これに伴い、青色申告特別控除額は55万円に減額されすが、①電子帳簿保存と②e-Taxによる申告を行えば65万円の青色申告特別控除が得られます。

帳簿付けの義務

まずポイントは2014年(平成26年)分から白色申告者にも帳簿付けが義務付けられたことにより、青色申告との労力の差はほとんどなくなりました。手間はほぼ同じなのに、「青色申告」でないと税制上の優遇処置を受けることができません。

青色申告は2種類にわけられる

青色申告では、「10万円の青色申告特別控除」と「65万円の青色申告特別控除」の2種類に分かれます。65万円控除を得るには「複式簿記」での記帳が必要になるので、当たり前ですが労力はかかります。

青色申告「簡易簿記」と「現金式簡易簿記」

青色申告の簡易簿記には、「簡易簿記」と「現金式簡易簿記」の二種類に分かれます。どちらを選んでも、青色申告特別控除の10万円は変わりません。

①「簡易簿記」というのは、お小遣い帳や家計簿のような感覚でつけることができます。家計簿などと違うのは、「現金出納帳」「経費帳」「売掛帳」「買掛帳」「固定資産台帳」の5つの帳簿が基本的に必要となる点です。

「なんだそれー!無理だ」と思った方、会計ソフトを使うと必要箇所を入力するだけで自動で作成されるのでご安心を。

②「現金式簡易簿記」というのはわかりやすく言うと「簡易簿記」をさらに簡易にしたものです。「現金主義」という方法で、現金が動いたときに記帳するスタイルです。

例えば、「公演日」と「出演料の入金日」が異なる場合、出演料の入金があった時に売り上げを計上すればよいということです。

最低限作成すべき帳簿は「現金出納帳」のみと手間は一番かからず、白色申告とほとんど変わらないでしょう。

ただし、300万円以下の事業所得の人が対象です。詳しく言うと、申請する前々年の事業所得及び不動産所得の合計が300万円以下の場合が、「現金主義の所得計算の特例」を受けることができます。

「現金式簡易簿記」を選択するには、通常の【所得税の青色申告承認申込書】の提出とは異なります。【所得税の青色申告承認申込書 現金主義の所得計算による旨の届出書】を、現金式簡易簿記を行う年の3月15日までに税務署に提出してください。

青色申告にするメリット

1.10万円または65万円の青色申告特別控除を受けることができる

青色申告をしているだけで、所得金額から10万円または65万円を引けるというものです。これが、「青色申告特別控除」です。

控除額が変わるのは、先ほど話した通り、家計簿程度の簡単な帳簿(簡易簿記、現金式簡易簿記)の場合は10万円の控除、仕訳により詳細に記帳をする複式簿記であれば、65万円の控除になります。

平成30年の税制改正により、2020年(令和2年)分の確定申告から基礎控除額が10万円引き上げになり、48万円になります。これに伴い、青色申告特別控除額は55万円に減額されますが、①電子帳簿保存または、②e-Taxによる申告を行えば65万円の青色申告特別控除が得られます。

2.赤字になったら3年間繰り越すことができる

赤字になる年があったら、翌年以降3年間の所得(黒字)から赤字を差し引きし、相殺することができるのです。これを「純損失の繰越控除」といいます。

【例えば】

2020年:300万円の赤字

2021年:100万円の黒字 税金はかからない

(黒字の100万円-赤字繰り越し分の300万円=▲200万円)

2022年:50万円の黒字 税金はかからない

(黒字の50万円-赤字繰り越し分の200万円=▲150万円)

2023年:100万円の黒字 税金はかからない

(黒字の100万円-赤字繰り越し分の150万円=▲50万円)

※3年以降の繰り越しはできないので▲50万円は切り捨て。

白色申告の場合は、いくら赤字が出てもその年の所得税がゼロになるだけで、翌年に繰り越すことはできません。

今年、2020年はコロナショックにより売上が落ち込んでいる人が多いと思います。私の場合はこのままいくと赤字になりそうです。来年以降の節税になるので、青色申告にしておいてよかったと思いました。

青色申告を前年も行っている場合は、1年間繰戻し還付ということも可能です。青色申告は特典がたくさん!

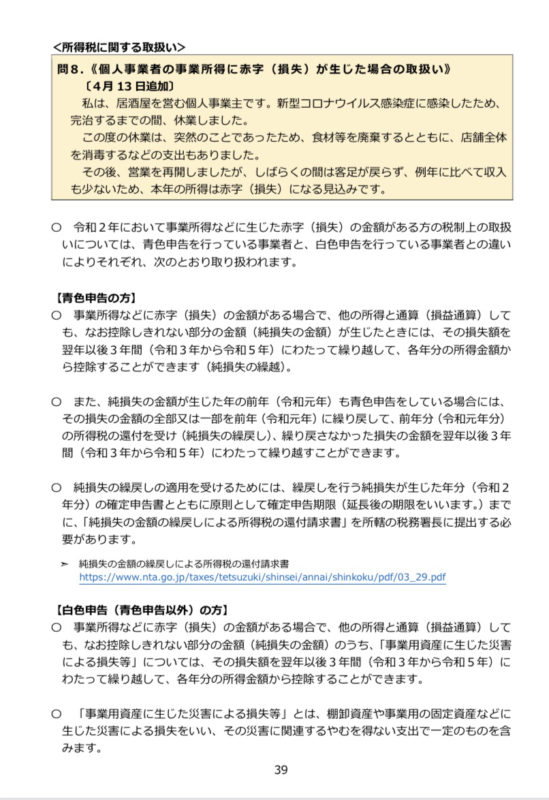

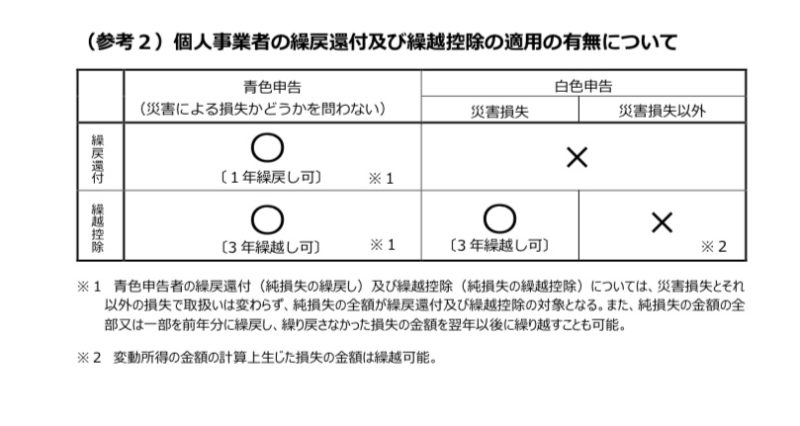

以下、国税庁「国税における新型コロナウイルス感染症拡大防止への対応と申告や納税などの当面の税務上の取扱いに関するFAQ」より参考資料です。

3.家族への給与をすべて必要経費にできる

青色申告では、仕事を手伝ってもらう家族を「青色事業専従者」として税務署に届け出をすることで、その家族に支払った給与を全額経費にすることができます。

青色事業専従者になるための条件は、

① 15歳以上であり、生計を一にする配偶者や親族であること

② 6カ月以上、事業に従事していること

③ 給与の額が仕事内容に対して過大ではないこと

白色申告の場合も、「専従者控除」というものがあります。上限のない「青色事業専従者給与」とは異なり、配偶者で86万円、その他の親族は50万円の控除となります。節税効果は青色申告に比べ限定的です。

4.回収できていないお金を一定額必要経費にできる(貸倒引当金の計上ができる)

事業を行っていると、「先に商品やサービスを渡してから、代金が入ってくるまでタイムラグ生じる」ということがあります。(例えば、公演日と出演料の支払い日が異なるなど)この売掛金が回収できなくなるリスクに備えて、「貸倒引当金」として金額の一定額を必要経費にできるというものがあります。青色申告では「貸倒引当金」として、売掛金残高の5.5%を上限として必要経費にできます。

白色申告の場合でも貸倒引当金の使用は可能ですが、取引先に支払い能力がなく貸し倒れになることが間違いないという場合に限られます。

5.30万円未満の備品(固定資産)は一度に経費にできる

事業のために使った費用は、基本的にすべて経費にできますが、その額によっては一度に経費にできないことがあります。その場合は数年にわたって少しずつ経費にしていきます。これを「減価償却」といいます。10万円以上の固定資産は定められた耐用年数に従って減価償却をします。

青色申告では、「少額減価償却資産の特例」という特例があり、30万円未満の固定資産を一度に経費にすることができます。(2022年3月31日までの間に取得したものが対象。)この特例を使って全額をその年に経費とするか、通常の減価償却として毎年少しずつ経費にしていくかは自由に選択することが可能です。ですので、売上が多い年には、この特例を利用し30万円未満の固定資産をまとめて経費にすることで、所得を減らし、節税することが可能です。儲かった年には、高額の備品を買いそろえるとよいということです。この特例は一年間に合計300万円まで認められるので、300万円をオーバーしないようにだけは、気を付けましょう。

6.経費として認められる範囲が広がる。家事関連費が認められやすい

フリーランス、個人事業主の中には、自宅の一部を仕事場として利用している人も多いと思います。その場合、家賃や光熱費などは仕事とプライベートで共有することになります。このような費用は「家事関連費」と呼ばれていますが、青色申告では「家事関連費」の一部を必要経費として計上することができます。必要経費となる分は、仕事で使用した割合(按分率)で決まり、自宅の床面積20%を仕事場所として使っている場合は家賃の20%が必要経費とすることができます。

白色申告の場合でも「家事関連費」を按分して経費にすることは可能ですが、その大部分を仕事で使用していることなどが原則とされていて、範囲は限定的です。

バレエダンサーをはじめ、多くの方が今年は外出自粛期間中に、家でのレッスンやトレーニング、その他事業関連の仕事をした方多いのではないでしょうか?そういった場合も按分で家賃や光熱費の一部を必要経費とすることができますので、節税になり助かりますね。

青色申告にデメリットはあるのか?

青色申告のデメリットをあげるのであれば、

①事前に「青色申告承認申請書」を青色申告をしようとする年の3月15日までに提出しなければならないこと

②白色申告よりも帳簿付けが少し複雑になる

といったところでしょう。

②に関しては、現金式簡易簿記を選んだ場合ほとんど変わりませんし、簡易簿記であればすぐにマスターできると思います。白色申告であっても帳簿付けは義務付けられていますので、私は絶対に青色申告をお勧めします。

私自身は所得が多いほうではないので、白色申告でもよいのでは?と思いましが、赤字の3年間繰り越しが可能な点や家事関連費等、経費として認められる範囲が広いことなど、今年は特に青色申告にしておいてよかったと思っています。

おわりに

最初に述べましたが、私は今は青色申告で複式簿記で記帳をし、65万円控除を受けています。簿記の知識もなく、何もわからない状態からスタートしましたが、会計ソフトを使うと仕訳の方法がわからなくても、帳簿付けできるようになっています。便利~!やっている間にだんだん理解もしていきました。今ではなんだかんだ仕訳もできるようになっています。

確定申告書類の作成も簡単にできるので、お勧めです。

私の場合は「やよいの青色申告 オンライン」を利用していますが、e-Taxにも対応しているので大変助かっています。とてもスムーズに確定申告できます。2020年度分からはe-Taxでないと65万円控除を受けられなくなりますので、使ってみようという方は是非。

他の会計ソフトでも問題なく利用できると思うので、使いやすいものを選んでくださいね。

最後に、私が買ってよかったと思った本を2冊紹介します。

この本があったから、青色申告、複式簿記ができるようになったといっても過言ではないのでほんとにお勧めです。

もう一冊は「やよいの青色申告 オンライン」を利用する人にお勧めします。使い方が細かく書いてあり、何度も私は見直していますよ。最新版、買おうかと思っているほどです。しかも、500円。助かります。

コメント