2020年は新型コロナウイルス感染症拡大の影響により、例年に比べ、収入の変動が大きかったのではないでしょうか。国や自治体からの給付金、協力金、助成金、支援金など受給した方も多いと思います。

「課税対象」であるものは、税金(所得税等)がかかりますので、個人事業主の皆さんは、令和2年(2020年)度の確定申告時、忘れずに申告する必要があります。

今回は、給付金、協力金、助成金、支援金など受け取った方の、令和2年(2020年)度の確定申告の注意点についてまとめていきたいと思います。

平成30年(2018年)度税制改正により、令和2年(2020年)度分の確定申告から適用される変更点がいくつかありますので、そこも注意が必要です。

ギリギリに焦らないように、今から確認しておきましょう。

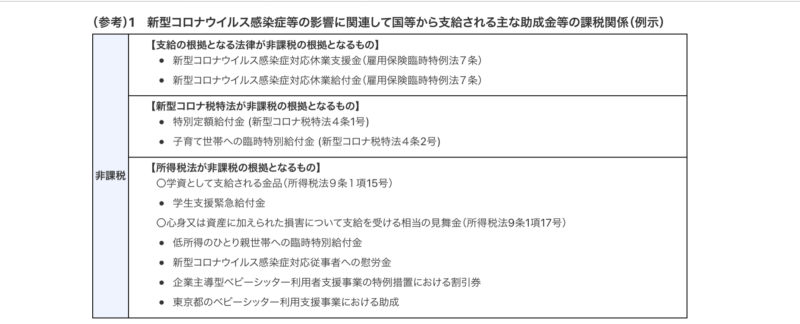

税金のかからないもの(非課税・確定申告は不要)

まず、国や地方公共団体からの給付金や助成金について、事業者向けではなく一般家庭向けのものは非課税になります。

以下、非課税・確定申告が不要なものをまとめていますので参考にしてください。

みなさん一律に受け取った10万円の「特別定額給付金」も非課税になります。「収入」とは考えず、国からの「10万円プレゼント」のように考えてみてくださいね。

国税庁「5 新型コロナウイルス感染症に関連する税務上の取扱い関係」にもこのように記載されています。

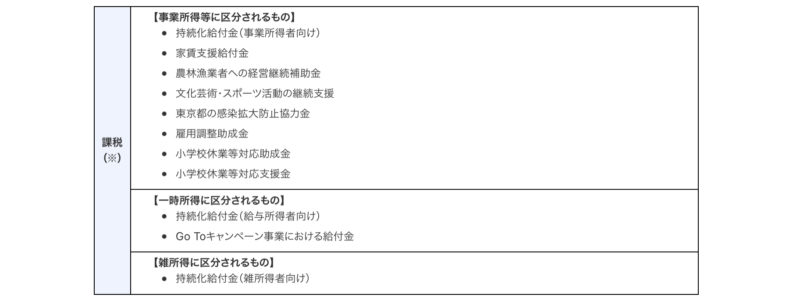

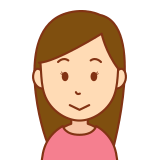

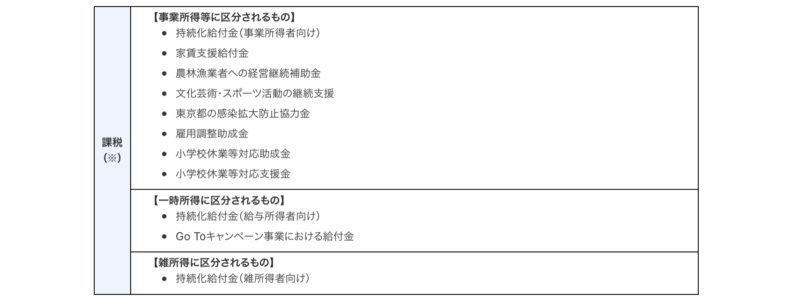

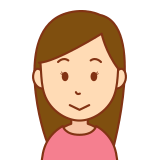

税金のかかるもの(課税・確定申告が必要)

それでは次に、国や地方公共団体からの給付金、助成金等で課税対象、つまりは確定申告が必要なものについてまとめていきます。

基本的に、事業者向けの給付金、助成金等は課税対象となります。受け取った金額は「事業における収入」というように考えてみましょう。

こちらも、国税庁「5 新型コロナウイルス感染症に関連する税務上の取扱い関係」に記載されています。

「持続化給付金」が【事業所得等に区分されるもの】【一時所得に区分されるもの】【雑所得に区分されるもの】と分けられています。

これは、「持続化給付金」を申請する際に、事業所得者として申請したか、給与所得者として申請したか、雑所得者として申請したか、によって区分が変わってくるということです。

つまり、確定申告の際には、

持続化給付金を「事業所得者」として申請した方は、【事業所得】に区分

持続化給付金を「給与所得者」として申請した方は、【一時所得】に区分

持続化給付金を「雑所得者」として申請した方は、【雑所得】に区分

ということです。

バレエダンサーを例にしますと、事業所得者が多いかと思いますが、雑所得者や給与所得者として申請した方もいると思いますので、区分を間違えないように注意が必要です。

国や地方公共団体から受け取った給付金や助成金等が、(所得税の)課税対象で「事業所得」に区分される場合

新型コロナウイルス感染症への支援で、国や地方公共団体から受け取った給付金や助成金等が、「事業所得」になる場合は、「雑収入」で仕分けし、帳簿に記帳します。

「売上」ではなく「雑収入」に仕分けする理由は、給付金や助成金等は、事業の売上ではないためです。

では、バレエダンサーを例にみてみましょう。

①持続化給付金

②文化芸術・スポーツ活動の継続支援

③アートにエールを!東京プロジェクト

を、受け取ったことにします。

これら①~③はすべて課税対象です。そして、基本的には「事業所得」となります。

(先ほど記した通り、持続化給付金は所得区分が分かれますので、各自どの区分で申請したのか確認してください)

①持続化給付金

(帳簿付けが済んでいる方は読み飛ばしてもらって大丈夫です)

持続化給付金は、事業関連の収入ですので、所得区分は「事業所得」です。(雑所得者や給与所得者はそれぞれ雑所得/給与所得に区分されます。)

勘定科目は「雑収入」で処理することが適切です。なぜ「売上」ではなく、「雑収入」かというと、持続化給付金は事業関連の収入とはなりますが、事業の売上そのものではないからです。

持続化給付金100万円を受け取った時の会計ソフトへの入力(仕訳)は、

(普通預金)1,000,000 / (雑収入)1,000,000

私の場合、「申請した月」と「振り込まれた月」が同月だったことから、上記の仕訳で計上しています。(会計ソフトへこのように入力しています)

【摘要】【備考】欄に「持続化給付金」と記入しておけば、帳簿を見たときに分かりやすく良いと思います。白色申告や青色申告・簡易簿記の人も同じで大丈夫です。

「申請した月」と「振り込まれた月」が変わる場合や、本来の仕訳の方法で、という方は下記の通りに仕訳をするとよいと思います。

申請した時、もしくは通知書が届いたとき

(未収入金)1,000,000 / (雑収入)1,000,000

口座に入金されたとき

(普通預金)1,000,000 / (未収入金)1,000,000

私と同じように、通知書が届くよりも振込の方が先だったという方も多いと思います。

参考までに私は、【(普通預金)1,000,000 / (雑収入)1,000,000 】で仕訳をしています。

②文化芸術・スポーツ活動の継続支援

バレエダンサーをはじめ、芸術家の皆さんでこちらの補助金への申請をされた方、多かったのではないでしょうか。

こちらの補助金も課税対象です。所得区分は「事業所得」になります。持続化給付金と同様、勘定科目は「雑収入」で問題ないでしょう。

(「売上」ではなく「雑収入」で計上する理由も同じです。【摘要】【備考】欄には「文化芸術活動の継続支援事業」などと記入しておくと、わかりやすいですよ)

こちらの「補助金」というのは、「給付金」とは異なり、「活動経費に対しての補助金が受けられる」というものです。

文化芸術活動の継続支援事業では、補助金額は実際の活動経費の2/3または3/4です。経費のうち、1/3もしくは1/4は自己負担していることになります。

帳簿に記帳する際に、振り込まれた補助金額はもちろんのこと、補助金申請の際に申請した「活動経費」の計上を必ずしましょう。

この補助金に申請した「活動経費」の計上を忘れてしまうと、「収入」ばかり増えてしまい、結果的に「所得」が増え、「所得税」も増えます。

下の例を参考にしてみてください。

【例:文化芸術活動の継続支援の補助金を20万円、持続化給付金100万円を受けたとします。】

・売上(公演のギャラや指導のギャラ等の収入) 300万円

・経費 80万円

・持続化給付金 100万円

・補助金(活動経費の2/3補助) 20万円

・補助金に申請した経費 30万円

【収入】300万円+100万円+20万円=420万円

【経費】80万円+30万円=110万円

【所得金額※】420万円ー110万円=310万円

※所得控除、青色申告特別控除等は今は考慮していません

「所得=収入ー必要経費」なので、課税対象の「持続化給付金」や「補助金」を受けた場合、「収入」にプラスします。その分、補助金申請で使った活動経費も計上する必要があります。

これを忘れてしまうと、所得が増えてしまいますので、簡単に言うと税金が増える可能性が高くなります。そちらのパターンでみてみましょう。

【収入】300万円+100万円+20万円=420万円

【経費】80万円

【所得金額※】420万円ー80万円=340万円

※所得控除、青色申告特別控除等は今は考慮していません

所得税というのは、この所得金額に対してかかってくるものなので、経費計上を忘れると所得金額が増えて、必然的に所得税等の税金も増えます。

大変な思いをして、補助金申請をしても、確定申告時に経費計上を忘れてしまうと「せっかくの補助金が・・・(税金となって消えていく~)」となってしまいますので、気を付けたいポイントです。

【11月25日~12月11日の新規募集の申請をされた方への注意点】

こちらの新規募集に申請された方の、「事業実施期間」は令和2年11月1日~令和3年2月28日となっています。

この範囲内で、事業実施期間を各自申請しているかと思いますが、年をまたぐ方は確定申告時に注意が必要です。

この新規募集には多くの申請があったため、採択結果の通知が遅れており、「交付決定通知書」が届いたのが2021年になってからという方もたくさんいると思います。

確定申告とは、1月1日~12月31日(1年間)の所得と税額を自分で申告する制度です。

「1年間でこれだけ儲けので、これだけの税金を納めます」と自ら税務署に申し出て、税金を納めなければならないのです。

ですので、今年になって交付通知書が届いた場合は、令和2年(2020年)度の事業所得ではなく、令和3年(2021年)度の事業所得として計上します。

「活動経費」に関しても同様に考え、

2020年1月1日~12月31日の「活動経費」は令和2年(2020年)度の必要経費として計上し、

2021年1月1日以降の「活動経費」は令和3年(2021年)度の必要経費として計上します。

これらは、要注意ポイントですので、申告ミスがないようにお気を付けください!

経費の計上を忘れると支払う税金は増えてしまいますよ。

③アートにエールを!東京プロジェクト

「アートにエールを!東京プロジェクト」に参加した方は、下記参考にしてください。

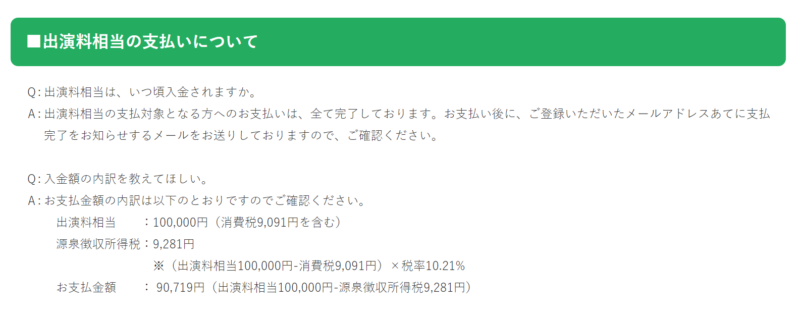

「アートにエールを!」では、「出演料相当」として支払いが行われました。

10万円の「出演料相当」から、源泉徴収された金額(90,719円)が振り込まれています。

「出演料相当」ということは、出演料としての支払いであり、さらに源泉徴収も行われている点から、所得区分は「事業所得」、勘定科目は「売上」で問題ないと思います。

源泉徴収された金額に関しては、確定申告により還付される場合があります。源泉徴収された税金や予定納税をした税金が納めすぎになっている場合には、還付されますよ。

事業所得者の帳簿保存の義務

「事業所得」がある人は、白色申告でも青色申告でも帳簿保存の義務があります。

つまり、必ず帳簿付けをしなければいけないということです。(帳簿は手書きでもExcelでも問題はありません。)

ですが、いきなり帳簿付けしろと言われても…簿記の知識がないとできないのでは?となりますよね。

私も簿記初心者でしたが、会計ソフトを使いながら始めました。会計ソフトは、必要箇所に入力していくだけで帳簿付けができるので、簡単でおすすめです。

今現在も私は、「やよいの青色申告 オンライン」を利用しています。使いやすさでおすすめします。

「やよいの白色申告 オンライン」ですと永年無料、「やよいの青色申告 オンライン

」でも初年度無料になりますので、試してみてください。

会計ソフトは自分が使いやすいなと思うものが、ベストです。

「 freee 」や クラウド会計ソフト「マネーフォワード」

も有名ですので、こちらも試してみるとよいかもしれません。

また、税理士に依頼するという方法もあります。費用はかかりますが、プロに頼むことになるので確実です。忙しい方や、費用は掛かってもいいからプロにお願いしたいという方におすすめです。

税理士にお願いしたいという方は、ベンチャーライフの 月1万円~決算料無料(0円)で確定申告を行う税理士のご紹介や、税理士ドットコム

など問い合わせをしてみてもよいかもしれません。

令和2年(2020年)度分の確定申告から適用される変更点

平成30年(2018年)度税制改正により、令和2年(2020年)度分の確定申告から適用される変更点がいくつかあります。

所得控除関連の変更が多くあり、私のような個人事業主にも関係することが多くありますので、個人事業主の方は特にチェックするとよいと思います。

下記、個人事業主に関係がありそうなものをピックアップしてまとめます。

基礎控除額が10万円増えて、48万円に!

基礎控除というのは、所得(収入ー必要経費)から差し引くことができる「所得控除」のひとつです。

基礎控除は合計所得金額にかかわらず一律38万円でしたが、令和2年(2020年)度分から、合計所得金額によって基礎控除額が変わるようになります。

合計所得金額が2400万円以下の人は、基礎控除額が48万円になり、令和元年(2019年)分と比較すると、10万円の増額となります。

給与所得控除が10万円引き下げに!

給与所得のある人は、給与所得控除が一律10万円減額になります。

合計所得金額が2400万円以下の人は、基礎控除が10万円引き上げになるので、結果プラスマイナスゼロとなり、控除額は変わりません。

合計所得金額が2400万円を超えてくると、基礎控除額が減額及び控除なしとなりますので、令和元年(2019年)分と比較すると増税となります。

青色申告特別控除65万円の要件が変更に!

令和元年(2019年)度分までの65万円の青色申告特別控除を受けるための要件は、①複式簿記、②貸借対照表と損益計算書の提出、③期限内申告、の3つでした。

令和2年(2020年)分からは、これらの要件に加え、1⃣e-Taxによる申告 または、 2⃣電子帳簿保存 をする必要があります。

従来の①②③の要件を満たしただけだと、「65万円」ではなく「55万円」の青色申告特別控除となります。

ですが、先ほどお伝えした通り、基礎控除額が+10万円なので、「55万円」の青色申告特別控除の場合は今までと変わらず、「65万円」の青色申告特別控除を受ければ、今までより控除額が10万円増加するということになります。

e-Taxで確定申告をする場合、「マイナンバーカード方式」または「ID・パスワード方式」のどちらかを選びます。

「マイナンバーカード方式」では、マイナンバーカードとICカードリーダーが必要になります。

「ID・パスワード方式」では、e-Taxの開始届出書を税務署に提出し、e-TaxのID・パスワードを受け取り、そちらを使って国税庁のe-Taxサイト「確定申告書作成コーナー」から申請を行います。この「確定申告書作成コーナー」は、「確定申告書作成コーナー」で作成したデータ以外は取り込むことができない為、会計ソフト等を使って決算書を作成した場合は、もう一度金額などを入力しなおす必要があります。

私は「やよいの青色申告 オンライン」を利用しているので、「マイナンバーカード方式」で行います。(ID・パスワード方式で行っていたこともありますが、二度手間になってしまうのでマイナンバーカード方式で行います。)

ICカードリーダーは、マイナンバーカードに対応していれば指定はありませんが、私は、PaSoRi(ソニー株式会社)を利用しています。

配偶者控除・扶養控除などの合計所得金額要件が、一律10万円引き上げに!

下記の合計所得金額要件が見直されました。

①同一生計配偶者の合計所得金額要件

②扶養親族の合計所得金額要件

③源泉控除対象配偶者の合計所得金額要件

④配偶者控除の対象となる配偶者の合計所得金額要件

⑤勤労学生の合計所得金額要件

これらは、配偶者控除、扶養控除、勤労学生控除などに関係してくるもので、一律で10万円引き上げになります。

配偶者控除、扶養控除、勤労学生控除というのは、すべて「所得控除」(課税所得を少なくできるもの)です。

おわりに

令和2年(2020年)度の確定申告から適用される変更点は多く、所得控除関連の変更が多い点から、減税や増税にかかわってきます。

また2020年は新型コロナウイルス感染症拡大の影響により、想定外の収入減やイレギュラーの収入(給付金や助成金等)が多くありました。課税対象となるものは、しっかり確認し申告を忘れないように注意したいです。

知らなくて損をするというのはとても勿体ないので、是非チェックしてみてください。

令和2年(2020年)度分の所得税の確定申告期間は2月16日~3月15日です。

皆さん、頑張りましょう。